[IB토마토 최윤석 기자] 종합식품기업

대상(001680)이 1000억원 규모 회사채 발행에 성공했다. 앞서 대상은 동종업계 대비 우수한 건전성이 시장의 높은 평가를 받았다. 이번 채권 발행에서도 시장의 호평은 이어져 국내 주요 증권사들이 채권 주관사와 인수사로 참여, 눈길을 끌었다.

(사진=대상그룹)

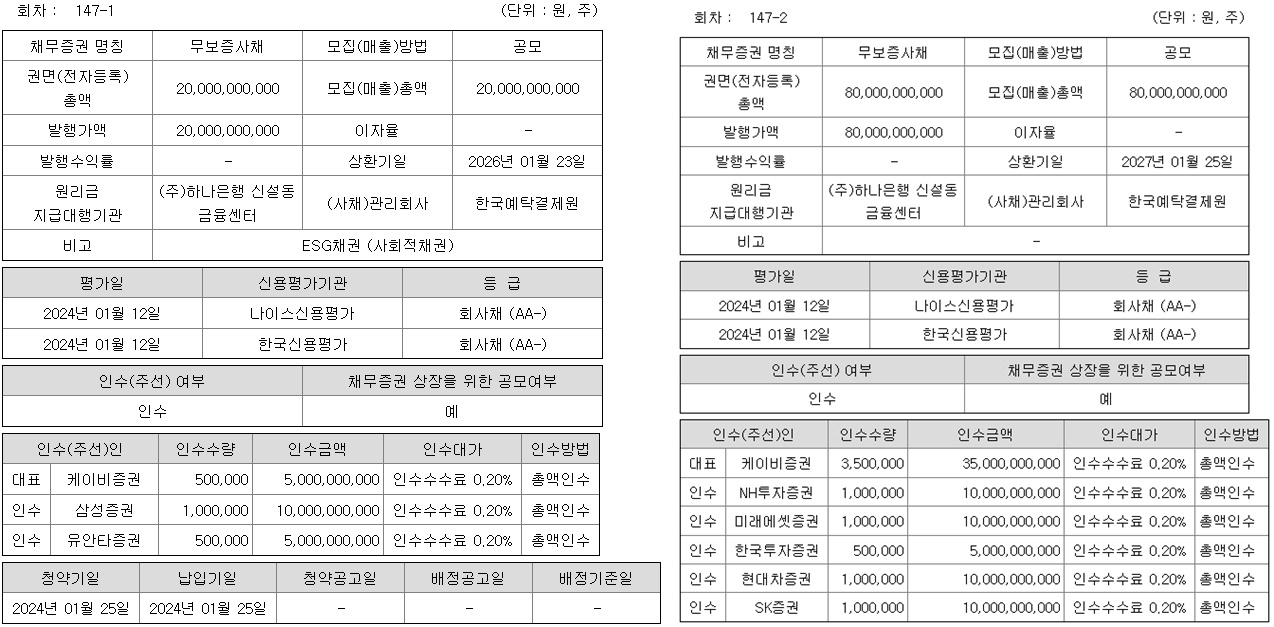

25일 한국거래소 전자공시시스템에 따르면 대상은 총 1000억원 규모 회사채 발행을 위한 수요예측에서 총 8200억원의 매수 주문을 받아 흥행에 성공했다. 제147-1회차 2년 만기 200억원 모집에선 2100억원, 제147-2회차 3년 만기 800억원 모집에 6100억원의 주문이 들어왔다.

수요예측에서의 흥행에도 불구하고 발행액은 증액되지 않았다. 당초 최대 1300억원 규모까지 증액이 검토됐으나 재무 건전성 유지를 위해 규모를 결정한 것으로 여겨진다. 앞서 대상은 임정배 대표가 2020년 초 단독 대표직에 오른 뒤, 재무구조 개선에 힘을 쏟았다. 대상은 지난해 3분기 기준 현금화할 수 있는 자산 7552억원에 차입금 6306억원으로 동종업계 대비 양호한 재무구조를 유지하고 있다.

(사진=한국거래소 전자공시시스템)

회차별 참여 내역을 살펴보면 2년물은 총 16건이 몰리면서 10.50대 1 경쟁률을 달성했다. 이어 3년물은 총 28건이 들어와 최종 7.63대 1의 경쟁률을 기록했다.

수요예측에 앞서 대상은 개별 민간채권 평가회사 평균금리(민평 금리) 기준 ±30bp(베이시스포인트·1bp=0.01%포인트)의 금리를 제시했다. 대상은 2년물 -3bp, 3년물 +3bp에서 물량을 모두 채워 2년물과 3년물 각각 3.829%, 3.942%로 이자율이 확정됐다.

이번 회사채 발행을 통해 확보된 자금은 채무상환과 운영자금으로 사용될 예정이다. 구체적 사용처로는 3년물 800억원 채권 발행으로 확보된 자금은 오는 1월25일과 29일에 만기가 돌아오는 총 1300억원 규모 회사채 상환에 쓰일 예정이다. 2년물 200억원 채권 발행으로 확보된 자금은 중소협력사 대상 금융지원으로 사용돼 설 명절 전 중소협력사들에 대금을 조기 지급하고, 차입금 상환 등에 사용한다. 중소협력사 대상 금융지원에 쓰이는 만큼 2년물은 ESG(환경·사회·지배구조)채권으로 발행됐다. ESG 채권 표준 관리체계 및 프로젝트의 적격성에 대해 NICE신용평가로부터 'Social 1(소셜1)' 평가의견을 획득했다.

박경민 NICE신용평가 선임연구원은 “대상은 우수한 시장지위를 바탕으로 안정적인 사업경쟁력을 보유하고 있고 영업현금흐름 창출을 기반으로 현 수준의 우수한 재무안정성을 유지할 전망”이라며 “다만 향후 주력품목의 경쟁력 유지 여부와 부문별 수익성, 이익창출력 추이, 사업 확장 등을 위한 투자 규모 및 이에 따른 차입금 수준 등이 변동요인”이라고 말했다.

최윤석 기자 cys55@etomato.com