[IB토마토 이성은 기자]

삼양홀딩스(000070)가 수요예측 흥행으로 회사채 증액 발행에 성공했다. 발행 규모 확대에 따라 삼양홀딩스는 채무상환자금에 운영자금과 기타자금까지 추가로 마련하게 됐다. 식품과 화학산업을 중심으로 안정적인 자회사 수익과 재무안정성이 수요예측 흥행 요소로 작용했다는 판단이다.

(사진=삼양사)

23일 금융감독원 전자공시시스템에 따르면 삼양홀딩스가 94회 무보증사채 발행 수요예측에서 흥행에 성공했다. 삼양홀딩스는 수요예측 흥행으로 최초 증권신고서 제출시 발행예정금액인 1100억원 보다 700억원 증액된 1800억원의 자금을 수혈할 수 있게 됐다.

3년 만기인 94회 무보증사채 발행 수요예측에는 1100억원 모집에 총 5900억원이 몰렸다. 외국 기관투자자 참여 없이 국내기관투자자들만 참여한 이번 수요예측에는 ▲운용사 2600건 ▲투자매매중개업자 2000건 ▲연기금 및 은행 등이 1300건을 신청했다. 경쟁률은 5.36:1을 기록했다.

발행이자는 민간채권평가회사 4사가 제시한 삼양홀딩스의 개별 민평 수익률 산술평균에 이번 수요예측 결과를 반영해 산출된다. 이자율은 3년 만기 무보증회사채 등급 민평 수익률의 산술평균에 –0.02%p 를 가산해 결정된다.

삼양홀딩스의 수요예측 흥행은 예견된 일이다. 우수한 신용등급에 재무안정성까지 갖췄기 때문이다. 삼양홀딩스의 신용등급은 AA-다. 최근 3개월간 동일 신용등급 기업에서 회사채를 발행한 경우는 총 14건이다. 14건 모두 공모금액을 상회하는 기관 수요가 발행해 발행금리는 모두 상단 이내에서 결정됐다.

삼양홀딩스의 안정적인 재무상황도 영향을 미쳤다. 올 1분기 삼양홀딩스의 별도기준 부채비율은 21.9%이며 차입금의존도는 12.8%, 순차입금의존도는 0.56%다. 계열사들을 포함한 연결기준 부채비율도 같은 기간 77.3%, 차입금의존도는 28.1%로 안정적이다.

특히 주력사업인 식품과 화학사업에서 배당금 수입 등의 매출로 수익성도 우수한 축에 속한다. 삼양홀딩스의 1분기 매출액은 676억원으로 전년 동기 608억원 대비 11.2% 증가했다. 영업이익도 같은 기간 261억원에서 336억원으로 28.7% 증가했다. 올해 삼양그룹의 매출 전망도 밝아 긍정적인 영향을 미쳤다.

사진=금융감독원 전자공시시스템

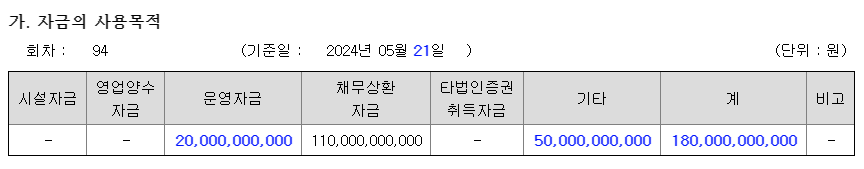

특히 이번 증액으로 삼양홀딩스는 자금 사용처를 추가했다. 증권신고서를 제출할 당시 삼양홀딩스는 조달자금 전액을 전액 채무상환에 사용한다는 계획이었으나 운영자금에도 자금을 투입하기로 했다.

삼양홀딩스는 채무상환자금 1100억원, 운영자금 200억원, 기타자금 500억원을 마련했다. 운영자금 200억원은 바이오팜 사업부문 구매대금으로 사용할 예정이다. 오는 6월에서 내년 5월 내 자금을 투입한다. 세부 항목으로는 의료기기부문에 100억원, 의약품부문에 80억원, R&D부문에 20억원을 나눠 사용할 계획이다.

기타자금으로는 중장기 전략방향에 따라 계열회사 등에 대한 잠재적 지원자금으로 사용될 수 있으며, 구체적인 사용 시기 등은 정해지지 않아 은행 예금으로 예치할 계획이다. 삼양홀딩스의 94회 무보증사채의 청약기일과 납입기일은 모두 오는 28일이다.

이성은 기자 lisheng124@etomato.com