[IB토마토 이성은 기자]

NH투자증권(005940)이 증권 업황이 저하 추세에 있는 가운데서도 수익성을 개선했다. 다각화된 사업 포트폴리오를 기반으로 대형 경쟁그룹 내에서도 2~3위를 다투는 시장 점유율이 힘을 보탰다. 기업금융(IB) 부문 수익도 지속해 늘고 있다. 하지만 부동산 위험노출액(익스포저)의 절댓값이 큰 점은 주의해야 한다.

NH투자증권.(사진=NH투자증권)

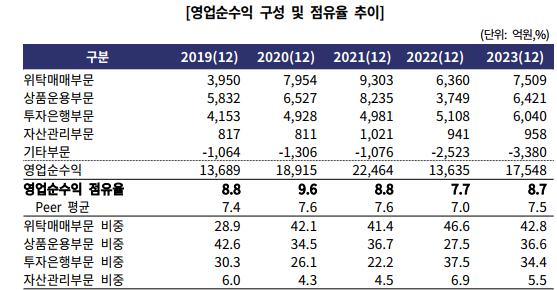

2일 신용평가업계에 따르면 NH투자증권의 총자산은 53조4539억원으로 전년 대비 3조원 넘게 증가했다. 당기순이익도 지난 2022년 2285억원에서 4350억원으로 규모를 두배 가까이 키웠다. 자기자본 규모도 지난해 7조1000억원으로, 이를 기반으로 최근 3년간 NH투자증권 평균 영업순수익 점유율은 8.5%에 달한다.

NH투자증권의 양호한 성적표는 다각화된 사업포트폴리오 덕분이다. 리테일과 기업금융 모두 양호한 실적을 낸 이유다. 특히 리테일의 경우 지점망이 전국구로 광범위하게 펼쳐져 있을 뿐만 아니라 농협금융그룹의 브랜드 인지도 우위를 점할 수 있는 배경이 됐다. 자본력 덕분에 실물자산 투자를 확대하고, 이를 기반으로 IB부문 수익도 지속 확대하고 있다.

사진=한국기업평가

지난해 NH투자증권의 IB부문 수익은 6040억원으로 전년 5108억원에 비해 늘었고 위탁매매부문에서도 7509억원의 실적을 올리며 전년 실적 부진에서 벗어났다. 특히 상품운용부문은 지난 2022년 금리상승 영향으로 채권운용수지 실적이 무너지면서 대폭 감소한 3749억원의 수익을 냈으나, 지난해 실적이 회복세에 들어서며 6421억원의 수익을 올렸다. 이에 힘입어 전체 영업순수익도 2022년 1조3635억원 대비 28.7% 증가한 1조7548억원에 달했다. 영업순수익 점유율도 같은 기간 7.7%에서 1%p 오른 8.7%를 기록했다.

수익성을 나타내는 총자산순이익률(ROA)도 올랐다. 최근 3년 동안 NH투자증권은 평균 ROA 1%, 영업순수익대비 판관비 비율은 49%를 기록했다. 비교적 마진이 높은 IB부문의 실적이 지속적으로 증가한데다 지난해 리테일 부문도 반등했기 때문이다. 다만 일회성 비용이 발생해 실적 대비 수익성 지표가 오르지는 못했다. 지난해 NH투자증권의 대출채권 관련 대손상각비는 744억원, 기타충당금전입액 984억원을 기록했다.

수익성 못지않게 건전성도 양호하다. NH투자증권의 지난해 말 총자산 내 현금 및 현금성자산, 예치금, 국공채와 특수채 비중이 25.7%이며, 총자산 내 17.8%를 차지하는 보유 회사채 중 신용등급이 AA급 이상 비중이 90%가 넘는다.

우려스러운 점도 있다. 지난해 말 기준 자기자본(PI)성 집합투자증권과 대출금, 우발채무 규모가 약 8조6000억원에 달했다. 전년 말 6조300억원 대비 크게 증가했다. 특히 지난해 인수금융과 사모투자 등 기업여신을 중심으로 고위험 자산 규모가 커졌다. 자기자본 대비 프로젝트파이낸생(PF) 익스포저 비율은 낮지만 규모 자체가 1조6000억원으로 부동산 경기 침체가 지속될 경우 건전성이 저하될 가능성도 있다.

한국기업평가(034950) 이혁진 연구원은 “수익창출력을 기반으로 우수한 시장지위를 보유하고 있으며 지난해 제한적이지만 수익성도 개선했다”라면서 “재무건전성도 양호한 수준이나 신용공여 관련 재무부담에 대해 지속적으로 살펴볼 예정”이라고 밝혔다.

이성은 기자 lisheng124@etomato.com