[IB토마토 이조은 기자]

풍산(103140)이 1000억원에 달하는 회사채를 발행한다. 풍산은 지난해 글로벌 경기 침체로 매출은 다소 감소했으나 고부가가치 제품 덕에 영업이익은 흑자로 전환한 가운데 올해 채무상환과 운영자금 확보를 위해 자금 조달에 나섰다. ‘A급(안정적)’ 신용등급에 재무 안정성은 우수한 편이라 긍정적인 수요예측 결과가 전망된다.

(사진=금융감독원 전자공시시스템)

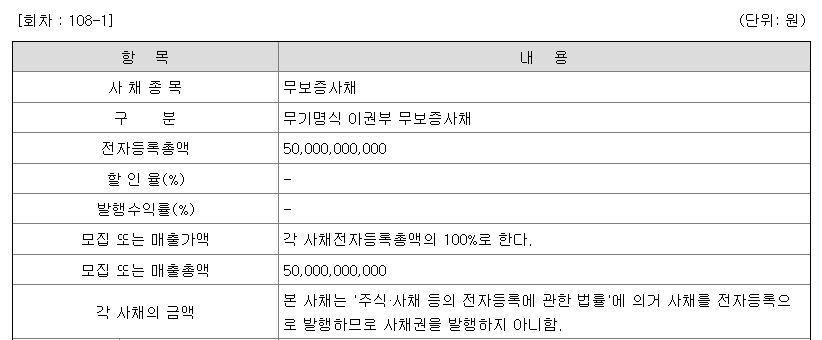

16일 금융감독원 전자공시시스템에 따르면 풍산은 오는 17일 무기명식 이권부 무보증사채 제108-1, 2회차를 발행하기 위한 수요예측을 진행한다. 108-1회차는 500억원 모집에 2년물로 발행하고, 108-2회차는 500억원 모집에 3년물 채권이다. 모집총액은 1000억원으로 수요 예측 결과에 따라 증액은 최대 1500억원까지 가능하다. 주관사는

SK증권(001510), KB증권이 맡았다.

민간채권평가회사 4사에서 최종으로 제공하는 풍산 회사채 개별민평 수익률의 산술평균은 2년물과 3년물이 각각 -0.30%~+0.30%로 나타났다.

풍산은 2년물로 취득한 500억원은 채무상환 자금으로 사용하고, 3년물로 발행하는 500억원은 향후 운영자금으로 사용할 예정이다. 채무상환 자금으로는 오는 29일부터 만기가 돌아오는 외화 단기차입금 500억원을 상환할 계획이다. 500억원에 달하는 운영자금은 압연제품 생산을 위한 원자재 매입대금으로 사용할 방침이다. 발행 이후 5개월 이내 소진할 예정이다. 수요 예측 결과에 따라 최대 1500억원까지 증액한다면 증액분을 채무상환자금 및 운영자금으로 활용할 계획이다.

최근 한국기업평가와 한국신용평가가 평가한 풍산 신용등급은 각각 ‘A+(안정적)’이다. 지난해 매출은 다소 줄었지만 안정적인 사업기반을 토대로 재무건전성은 우수한 수준으로 분석된다. 2008년 구(옛) ㈜풍산의 인적분할로 설립된 풍산은 신동(Copper)을 비롯해 방산사업을 영위하고 있다. 지난해 말 기준으로 최대주주엔

풍산홀딩스(005810)가 올랐다. 풍산홀딩스는 풍산 지분 38.0%를 보유하고 있다.

풍산은 지난해 매출이 4조1253억원을 기록해 2022년 4조3730억원 대비 5.66% 감소했다. 방위사업부문은 2022년 9889억원에서 2023년 1조430억원으로 소폭 증가했는데 신동사업부문 매출이 2022년 3조3768억원에서 지난해 3조734억원으로 줄어든 탓이다. 2022년부터 이어진 전기동 가격 하락과 글로벌 경기 침체로 매출이 다소 줄었으나, 지난해 박판 등 고부가가치 제품 판매가 확대되면서 영업이익은 흑자로 전환됐다. 다만 전기동, 아연, 니켈 등 주요 원재료 등 매입액이 높은 수준을 유지하고 있어 원자재 확보를 위한 자금 조달에 나선 것이다.

재무 안정성은 우수한 편이다. 지난해 말 기준으로 총차입금은 6966억원으로 2022년 대비 30.2% 감소했다. 또한 지난해 방산부문에서 대규모 수주에 따른 선수금 유입으로 잉여현금흐름은 5585억원에 달했다. 이에 따라 차입금의존도는 2022년 29.4% 대비 10.4% 하락한 19.0%로 떨어졌다. 차입금의존도가 30%를 넘지 않으면 안정적인 수준이라고 간주한다. 지난해 부채비율도 86.2%로 안정권에 속해 있다. 통상 부채비율이 100%를 넘지 않으면 우수하다고 평가한다.

대표주관사 두 곳인 SK증권과 KB증권 의견에 따르면 “풍산은 제반사항 및 이용가능한 정보를 고려할 때 원리금의 상환은 무난할 것으로 사료된다”면서도 “글로벌 수요산업의 회복으로 상황이 나아질 것으로 기대되나, 자체 현금 창출 능력이 지속되지 않을 경우 부채비율이 증가해 당사의 자금 지원 부담이 확대될 가능성이 있다”라고 말했다.

이조은 기자 joy8282@etomato.com