[IB토마토 박예진 기자]

LX하우시스(108670)가 채무상환을 위해 700억원 규모 회사채를 발행한다. 공모채 시장에 연일 조 단위 자금이 몰리는 가운데 AA등급 이상 우량채와 A등급 회사채간 수요 양극화가 심화되고 있어 LX하우시스가 흥행을 거둘 수 있을지 시장의 관심이 쏠리고 있다.

(사진=LX하우시스)

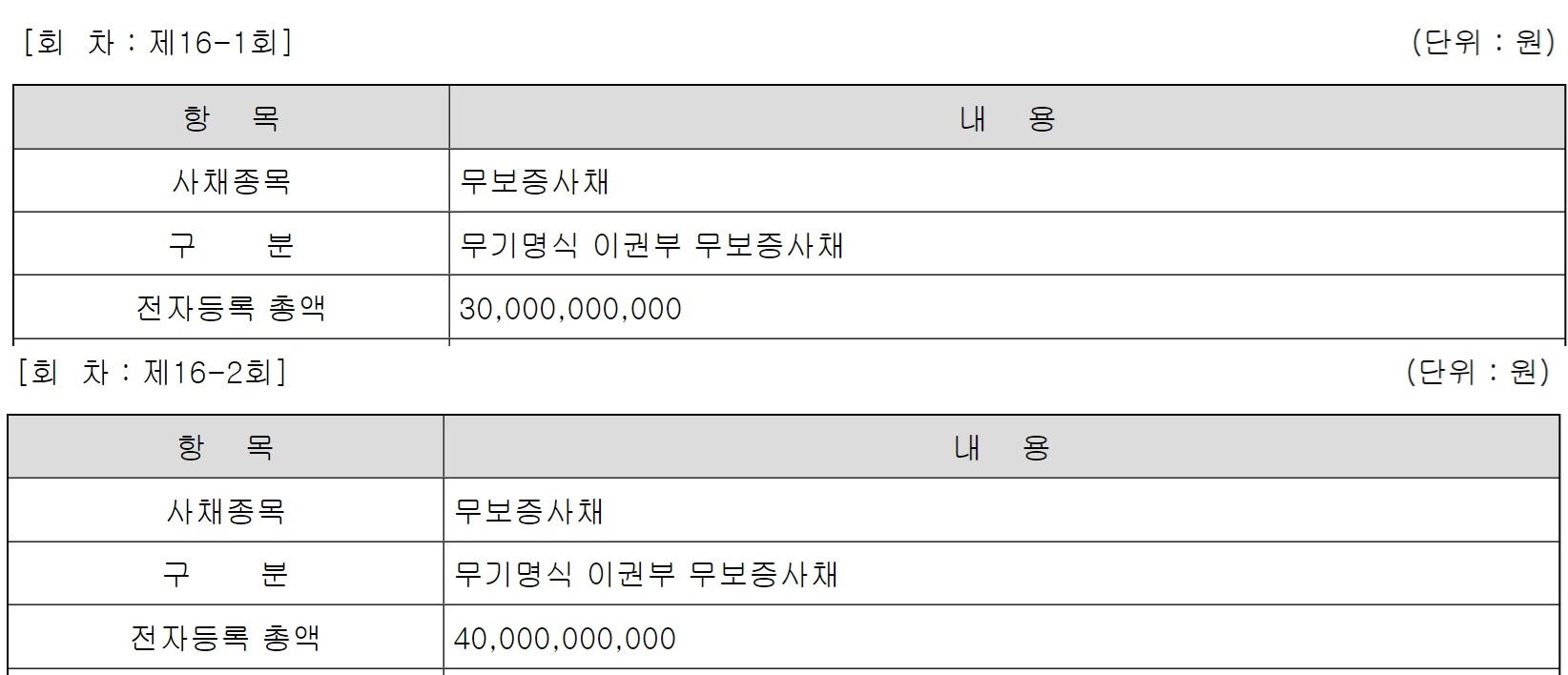

5일 금융감독원 전자공시시스템에 따르면 LX하우시스는 오는 6일 700억원에 달하는 무기명식 이권부 무보증사채를 발행하기 위한 수요예측을 진행한다. 수요예측 결과에 따라 모집 총액은 최대 1400억원까지 증액이 가능하다.

LX하우시스는 16-1회차(300억원, 2년 만기)와 16-2회차(400억원, 3년 만기)를 발행할 예정이다. 주관사는

NH투자증권(005940), KB증권, 한국투자증권이 맡았다.

공모희망금리는 한국자산평가, 키스자산평가, NICE피앤아이, 에프앤자산평가 등 민간채권평가사에서 최종 제공하는 LX하우시스의 2년, 3년 만기 회사채 개별 민평수익률의 산술평균에서 -0.3%포인트부터 0.3%포인트까지 가산한 이자율로 정해질 방침이다.

민간채권평가회사 4사에서 제공하는 LX하우시스의 2년 만기 회사채 수익률 평균은 2년 만기 4.407%, 3년 만기 4.582%를 기록 중이다.

LX하우시스의 신용등급은 A+로 일반적으로 같은 신용등급의 2년 만기 평균 평가금리 4.436%와 비교하면 LX하우시스의 2년물 금리가 상대적으로 높은 편이다. 다만, 3년 만기 평균 평가금리는 평균 4.625%보다 상대적으로 낮았다.

(사진=금융감독원 전자공시시스템)

올해 들어 공모채 시장이 활기를 띠는 가운데 AA등급 이상의 우량채와 A등급의 비우량채간 투자 수요가 양극화 되고 있다는 점은 변수다. 특히 A등급 회사채부터는 발행사의 업종에 따라 투자 수요가 크게 엇갈릴 것이란 전망도 제기된다.

다만 최근 가구·인테리어업과 밀접한 건설업종의 회사채 수요가 흥행하고 있다는 점은 긍정적이다. 앞서 진행된

SK(034730)에코플랜트 등이 회사채 수요예측 흥행에 성공한 바 있다. SK에코플랜트는 신용등급 A-에도 불구하고 1300억원 규모 회사채 모집에 7000억원의 자금이 몰린 바 있다.

LX하우시스의 경우 부동산 시장에 영향을 많이 받는 가구·인테리어 업종으로, 국내 주택 경기 부진으로 인해 매출 감소세를 보이고 있다. 다만 원자재 가격 안정화와 자동차소재 부문 흑자전환 등으로 영업수익성은 회복세를 보이고 있다.

실제로 LX하우시스의 지난해 9월 누계 매출은 전년 동기(2조7239억원) 대비 3% 감소한 2조6431억원을 기록한 반면, 매출액 대비 영업이익은 1%에서 3.8%로 2.8%포인트 확대됐다.

한편, 이번 회사채 발행으로 조달 될 자금은 오는 5월과 9월 만기를 앞둔 제15-1회, 제13-1회 무보증사채 상환에 쓰일 예정이다. LX하우시스는 사용시기까지 조달금액은 은행 등 금융기관의 상품을 이용해 예치할 예정이다.

박예진 기자 lucky@etomato.com