[IB토마토 김혜선 기자] 롯데건설이

롯데케미칼(011170) 보증을 받아 총 2000억원 규모의 자금조달에 나선다. 조달한 자금은 오는 10월까지 만기가 도래하는 채무를 상환할 목적으로 사용된다. 롯데건설의 신용등급은 'AA(안정적)'로 유사한 기업과 비교했을 때 수요예측에서 긍정적인 결과가 전망된다.

(사진=롯데건설)

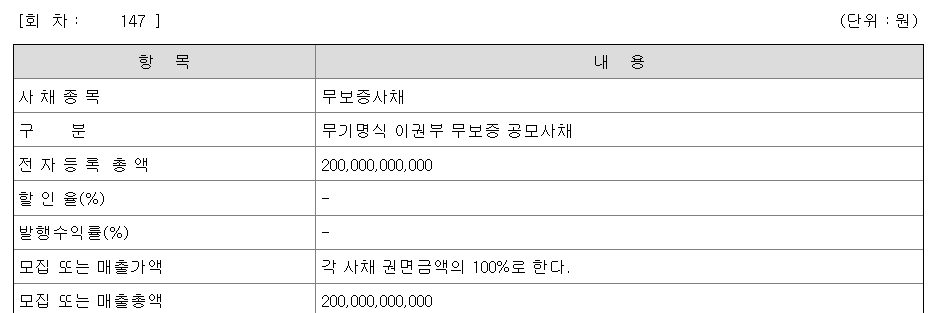

30일 금융감독원 전자공시시스템에 따르면 롯데건설은 총 2000억원 규모의 무기명식 이권부 무보증사채를 발행한다. 이번 제147회차는 1년물로, 증액 한도는 설정하지 않았다. 오는 31일 실시하는 수요예측을 실시한다. 대표 주관사는 KB증권이며, 이외 인수인으로

키움증권(039490), 한국투자증권, 신한투자증권, 하이투자증권 등 총 5곳이 참여했다.

한국자산평가·키스자산평가·나이스핀애아이·에프앤자산평가 등 민간채권평가회사 4사가 제공하는 최초 증권서 제출 1영업일 전 롯데건설의 회사채 수익률의 산술평균은 4.083%다. 공모희망금리는 청약일 전일 민간채권평가회사 4사에서 제공하는 개별민평 수익률의 산술평균에 0.70%포인트 가산 또는 감산한 수준으로 적용된다.

조달한 자금은 전액 채무 상환자금으로 사용할 예정이다. 롯데건설은 오는 2월에 만기가 도래하는 공모회사채 135-2회차(1600억원, 연이자율 1.58%), 3월 만기인 제132-2회차(250억원, 3.41%), 10월 만기 제133-2회차(250억원, 2.51%)가 있다. 부족한 자금은 자체 자금으로 조달할 예정이며, 발행제비용은 롯데건설 자체 자금으로 조달할 예정이다.

NICE신용평가와 한국기업평가는 롯데건설의 신용등급을 'AA(안정적)'로 평가했다. 롯데건설과 동일한 업종이지만 신용등급이 더 낮은 현대건설(AA-)도 최근 실시한 수요예측에서 4배가 넘는 수요가 몰렸다. 여기에 업종은 다르지만 같은 AA 등급인 SK브로드밴드는 모집액의 8배가 넘는 수요를 확보했기 때문에 이번 수요예측에 성공할지 기대된다.

(사진=전자공시시스템)

롯데건설의 이번 공모 회사채 발행은 롯데케미칼이 보증을 선다는 점에서 긍정적으로 작용될 것으로 보인다. 최근 태영건설 워크아웃 사태로 인해 건설사 회사채에 대한 시장 반응이 냉랭해진 가운데, 롯데케미칼이 사채의 원금 상환과 이자 지급 등 일체의 지급채무를 보증하기 때문이다.

롯데그룹은 롯데건설의 유동성 확보를 통한 리스크 완화를 위해 2022년 이후부터 기존 주주 유상증자(1782억원), 롯데케미칼(자금대여 5000억원),

롯데정밀화학(004000) (자금대여 3000억원), 우리홈쇼핑(자금대여 1000억원)를 실시했다. 이에 롯데건설은 계열사를 통한 2조6000억원 규모의 유동성 확보했던 바 있기 때문에 롯데케미칼의 지급 보증이 영향을 미칠 것으로 보인다.

다만, 롯데건설의 변동성 높은 유동성차입금 비율이 변수로 작용될 수 있다. 롯데건설의 지난해 3분기말 기준 총차입금 대비 유동성차입금 비율은 69%다. 지난 2021년말 16.5%수준이었지만 2022년말 74.3%를 기록했다. 현재까지 다소 완화되긴 했지만 여전히 높은 수준을 유지하고 있기 때문이다.

KB증권은 인수인의 의견을 통해 "유동성 차입금에 대한 대응 여력은 감소된 것으로 보인다"라며 "또한 현금 및 현금성 자산은 1조9668억원으로 유동성 차입금(2조260억원)을 하회하고 있기 때문에 추후 추가적인 차입에 차질이 생길 경우 재무안정성에 부정적인 영향을 미칠 수 있다"라고 평가했다.

김혜선 기자 hsunn@etomato.com