[IB토마토 손강훈 기자]

DB금융투자(016610)가 부동산 PF우발채무 관련 질적 위험이 높은 수준인 것으로 알려졌다. 자본적정성은 우수한 수준이나 위험투자와 우발채무 확대는 부담요인이라는 지적이다.

10일

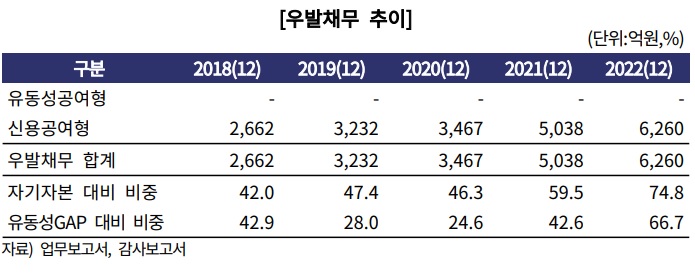

한국기업평가(034950)에 따르면 DB금융투자의 우발채무 규모는 증가추세에 있으며 이중 PF익스포저가 70% 이상을 차지하고 있는 가운데 브릿지론과 변제순위상 중·후순위 비중 위험으로 볼 때 질적 위험이 높은 수준이다.

DB금융투자의 지난해 우발채무 규모는 6260억원으로 자기자본 대비 74.8%이다. 자기자본 대비 양적부담은 크지 않으나 2020년 3467억원에서 2021년 5038억원으로 큰 폭으로 늘어난 후 증가세를 지속하고 있다. 특히 엑시트 분양률에 도달하지 못했거나 사업성을 예측하기 어려운 신규 사업장 비중이 높은 것으로 알려졌다.

(사진=한국기업평가)

우발채무에서 무등급PF 익스포저가 72.4%를 차지하고 있으며 이 중 브릿지론 비중은 29.7%, 변제순위상 중·후순위 비중은 94.1%에 달해 질적 위험은 높다.

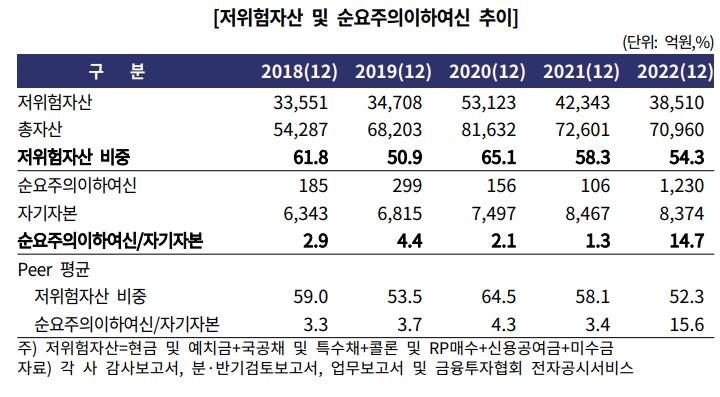

이는 자산건전성에도 부정적일 수밖에 없다. 물론 DB금융투자의 자산건전성은 전반적으로 우수하다는 평가다. 최근 3년(2020~2022년) 평균 저위험자산 비중은 59.5%를 나타냈으며 우량채권 중심의 자금운용구조를 보유하고 있기 때문이다.

그럼에도 지난해 우발채무 익스포저 1235억원(PF 관련 975억원)을 요주의로 분류함에 따라 요주의 이하자산은 1763억원으로 전년보다 241.7% 증가했다. 순요주의이하여신/자기자본 비율은 14.7%로 13.4%p 상승했다.

자본적정성에도 우발채무 확대는 부담요인이다. DB금융투자의 지난해 수정 NCR과 순자본 비율은 각각 266.1%, 326.4%로 양호한 수준을 유지하고 있으나 전년(가각 278.5%, 355.7%)과 비교하면 소폭 하락했는데 이는 지난해 들어 위험투자와 우발채무 확대 추세가 지속된 영향 탓이다.

(사진=한국기업평가)

더구나 위탁매매와 상품운용부문 실적 부진으로 수익성이 저하됐다. 지난해 당기순이익은 14억원으로 전년 대비 98.6%나 줄었다.

문제는 실적 전망도 그리 밝지 않다는 점이다. 위탁매매부문 의존도가 높아 증시 민감도가 높은 상황에서 증시위축과 거래대금 감소 등 비우호적 영업환경이 지속되고 있으며 부동산 등 실물 자산에 대한 불확실성 확대로 IB부문 영업실적에 대한 부담 요인도 커지고 있다.

시장금리 급등과 증시 하락폭 확대로 상품운용수지가 크게 저하, 지난해 수익성 악화에 영향을 미쳤는데 올해도 이 같은 상황은 비슷해 이어질 것으로 보여 결국 금리·증시 변동에 따른 실적 대응 부담은 지속될 것으로 예상됐다.

이혁진 한국기업평가 연구원은 “금리상승, 부동산 경기 둔화로 PF리스크에 대한 우려가 커지고 있어 우발채무 관련 재무부담 수준과 원활한 엑시트(Exit) 여부에 대해 모니터링할 계획”이라며 “브릿지론의 경우 본 PF 대비 부실발생 가능성이 높은 데다가 부실화시 회수 가능성이 현저히 낮을 수 있어 지속적인 관찰이 필요하다”라고 분석했다.

손강훈 기자 riverhoon@etomato.com