[IB토마토 이성은 기자] 한국캐피탈이 다변화된 영업자산 포트폴리오를 기반으로 총자산 규모를 키우고 있다. 외형 성장과 더불어 수익성도 끌어올려 시장 내에서도 점유율이 높다. 유가증권 비중이 낮아 포트폴리오가 안정적이지만 최근 부동산 시장 경기 악화로 건전성이 하락하고 있다.

(사진=한국캐피탈)

19일 신용평가업계에 따르면 한국캐피탈의 지난해 총자산은 12.4% 증가한 3조8994억원이다. 각 자산 항목이 고르게 증가한 덕분이다. 지난해 한국캐피탈의 현금 및 현금성 자산은 2022년 2987억원에서 2923억원, 유가증권은 2294억원에서 2425억원으로 늘었다.

특히 영업자산이 큰 폭으로 성장했다. 지난 2022년 한국캐피탈의 영업자산은 2조8882억원에서 지난해 3조2737억원으로 증가했다. 시장점유율도 1.6%로 전년 1.5%에 비해 소폭 올랐다.대출채권이 같은 기간 2조3074억원에서 2조6092억원으로 늘어난 덕분이다.

(사진=한국기업평가)

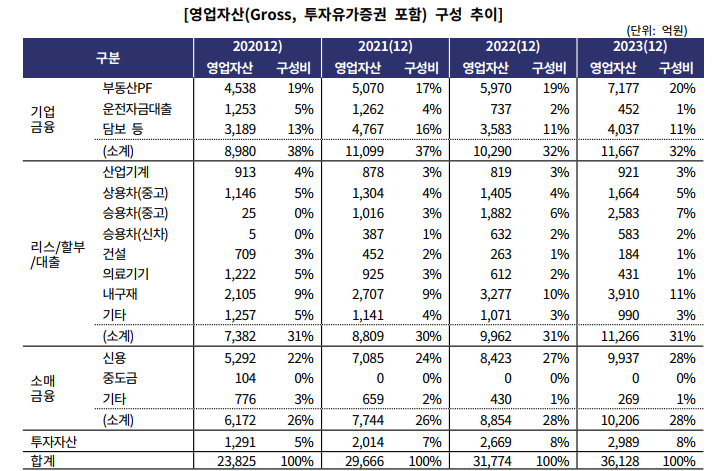

한국캐피탈의 영업자산은 지난해 말 기준 기업금융 32%, 할부금융 및 리스 31%. 소매금융 28%. 투자자산 8%로 구성돼있다. 기업금융은 지난 2019년부터 2021년 부동산PF 관련 대출을 중심으로 빠르게 성장했다. 2022년 이후 부동산 경기 저하로 성장세가 둔화됐지만 지난해에도 부동산PF관련 대출을 비롯해 일반 부동산담보대출을 중심으로 덩치를 키웠다. 지난해 부동산PF 영업자산은 7177억원, 담보 등 영업자산은 4037억원으로 총 1조1667억원이다.

할부와 리스 비중은 지난 2020년 오토금융 조직을 신설한 후 중고 승용 위주로 급성장했다. 2020년 중고 승용 관련 자산은 25억원에서 지난해 2583억원으로 대폭 증가했고, 점유율도 7%로 올랐다. 소매금융은 지난해 말 개인사업자대출 79%, 개인신용대출 19%, 기타 2%로 구성돼있으나 지난 2021년 이후 개인신용대출은 감소추세다.

한국캐피탈은 자산포트폴리오를 다양하게 구성해 리스크가 낮고 수익성도 우수하다. 지난해 당기순이익은 2019년 210억원 대비 크게 증가한 662억원을 기록했다. 5년간 성장을 지속해 총자산순이익률도 3년 연속 1.8%에 달했다. 이자마진도 지난해 2043억원으로 전년 대비 17.3% 늘어났고, 수수료수익과 대출채권매매이익, 유가증권 평가이익 증가 덕분에 기타수지도 같은 기간 54.3% 규모를 키웠다.

다만 부동산 경기가 널뛰면서 부동산PF 관련 자산 리스크는 잠재돼있다. 지난해 말 기준 브릿지론을 포함한 부동산PF 관련 대출은 8594억원으로 영업자산의 23.8%를 차지한다. 특히 브릿지론은 지난해 말 기준 중순위와 후순위 대출 비중이 62%로 높아 부담이다.

사실 한국캐피탈의 경우 부동산PF 관련 대출을 중심으로 건전성 저하 추세가 나타나고 있다. 지난해 말 기준 한국캐피탈의 1개월 이상 연체율은 1.8%로 전년 대비 0.3%p 상승했다. 요주의이하여신비율은 같은 기간 4.2%에서 9.3%로, 고정이하여신비율은 1.8%에서 3.6%로 대폭 올랐다.

윤희경

한국기업평가(034950) 수석연구원은 “수익성이 우수하고 자본적정성이 개선됐으나 부동산PF 관련 대출과 개인신용대출 건전성이 하락할 가능성이 높다”라고 말했다.

이성은 기자 lisheng124@etomato.com