[IB토마토 최윤석 기자] KB증권이 회사채 발행에서 흥행에 성공해 이자 할인과 더불어 증액에도 성공했다. 시장에선 증권업에 대한 우려 섞인 전망을 내놓았지만 금리인하 기대감이 가시지 않은 상황에서 마땅한 투자처를 찾지 못한 자금이 안정적으로 평가받는 증권사의 회사채에 몰렸다는 분석이 나온다.

(사진=전자공시시스템)

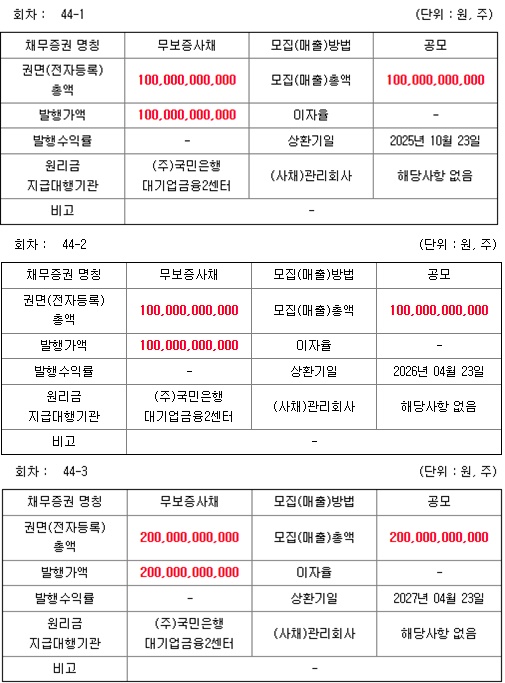

18일 금융감독원 전자공시시스템에 따르면 KB증권의 2000억원 규모 공모 회사채 모집에 1조3200억원의 매수 주문을 받으며 흥행에 성공했다. 1년 6개월물 500억원 모집엔 3600억원, 2년물 700억원 모집엔 3200억원, 3년물 800억원엔 6400억원의 매수 주문이 접수됐다. 수요예측 흥행에 따라 발행 총액은 기존 2000억원에서 4000억원 규모로 증액이 결정됐다.

지난 15일 진행된 수요예측에서는 1년 6개월물 44-1회차엔 ▲운용사(집합) 4건 ▲투자매매·중개업자 7건 ▲연기금·운용사(고유)·은행·보험 11건의 주문이 들어와 최종 7.20대 1의 경쟁률을 기록했다. 이어 2년물 44-2회차에선 ▲운용사(집합) 8건 ▲투자매매·중개업자 4건 ▲연기금·운용사(고유)·은행·보험 11건의 주문이 들어와 4.57대 1의 경쟁률을, 3년물 44-3회차에선 ▲운용사(집합) 13건 ▲투자매매·중개업자 12건 ▲연기금·운용사(고유)·은행·보험 19건의 주문이 들어와 8.00대 1의 경쟁률을 보였다.

(사진=KB증권)

앞서 KB증권은 개별 민간채권 평가회사 평균금리(민평금리) 기준 ±30bp(베이시스포인트·1bp=0.01%포인트)의 금리를 제시했다. 수요예측 흥행에 따라 금리 할인이 이뤄져 1년 6개월물은 –1bp, 2년물과 3년물은 각각 –4bp, –10bp 할인된 이자율로 정해졌다. 이에 1년6개월과 2년물. 3년물의 금리는 각각 3.747%, 3.778%, 3.882% 내외에서 결정될 전망이다.

최근 증권사들의 회사채 발행에선 일각에서 제기된 증권업계 부동산 프로젝트파이낸싱(PF) 리스크 우려에도 불구하고 발행 호조를 보였다. 여전히 금리인하에 대한 기대감이 사라지지 않은 상태에서 마땅한 투자처를 찾지 못한 자금이 그나마 안정적인 증권사의 회사채에 자금이 몰리고 있다는 평가다.

이에 따라 이번 채권 발행 주관은 다수의 하우스들이 대거 참여해서 눈길을 끌었다. 44-1회차는 ▲

키움증권(039490)과 ▲하나증권이 대표 주관사를 맡았다. 이어 ▲하이투자증권과 ▲메리츠증권이 인수사로 나섰다.

발행총액 4,000억원은 채무상환자금으로 사용될 예정이다. 발행제비용은 당사 보유 자체자금으로 조달할 예정으로 KB증권은 올해 상반기 중 만기가 돌아오는 4500억원 규모의 기업어음(CP) 차환에 투입할 예정이다. 단기 조달 수단인 CP와 전단채 대신 장기 조달 수단인 회사채 비중을 늘릴 수 있게 됐다.

박경민 NICE신용평가 선임연구원은 “KB증권은 우수한 자산건전성 지표와 양호한 자본완충력을 보유한 증권사”라며 “최근 발생한 부정적인 영업환경 하에서도 우수하고 안정적인 수익창출력이 기대된다”라고 말했다.

최윤석 기자 cys55@etomato.com