[IB토마토 정준우 기자]

KT&G(033780)(이하 케이티앤지)가 배당지출과 자본적 지출(CAPEX)의 꾸준한 증가에도 불구하고 안정적인 재무구조를 유지할 것으로 예상된다. 케이티앤지의 안정적 재무구조의 원천은 담배 시장에서의 지배적 지위다. 케이티앤지는 지난해 기준 국내 궐련 담배 시장의 66%를 차지해 국내 1위 사업자 지위를 지키고 있다. 아울러 케이티앤지는 해외 시장 개척도 나서고 있어 향후 수익성 확대가 예상된다.

케이티앤지 영주공장 (사진=케이티앤지)

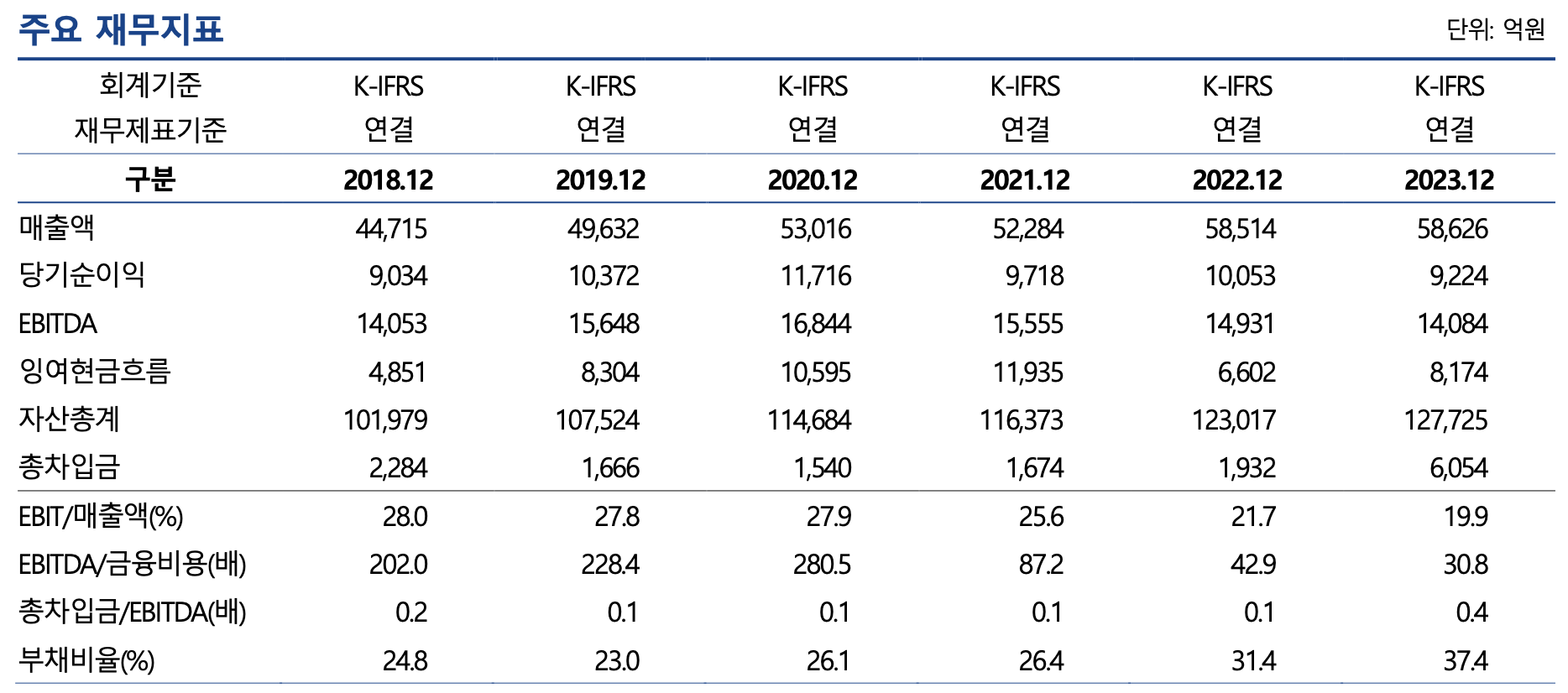

9일 나이스신용평가에 따르면 케이티앤지의 지난해 매출액은 5조8627억원, 영업이익은 1조1672억원을 기록했다. 케이티앤지의 국내 담배 시장 점유율은 지난해 기준 66%로 1위를 차지하고 있다. 담배는 수익성이 높은 상품으로 나이스신용평가에 따르면 지난해 케이티앤지의 담배 사업 매출은 3조6123억원, 영업이익 9770억원으로 영업이익률 27%를 기록했다.

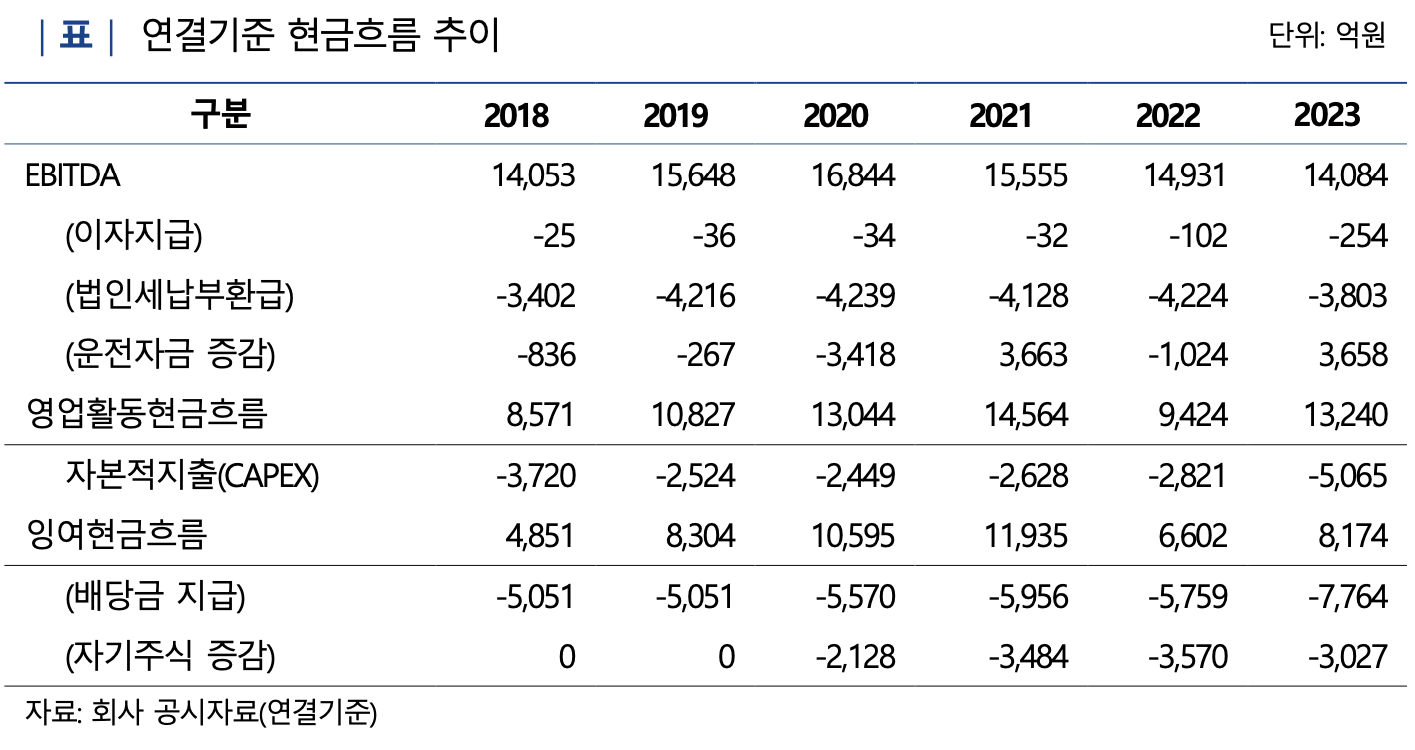

높은 수익성을 바탕으로 케이티앤지는 배당과 CAPEX를 확대하고 있다. 케이티앤지의 지난해 배당금 지급액은 7764억원으로 2022년(5759억원)보다 34.8% 증가했다. 케이티앤지는 올해부터 2026년까지 향후 3년간 총 배당금 규모를 1조8000억원 수준으로 책정한다는 계획이다.

(사진=나이스신용평가)

아울러 지난 2022년 2821억원이었던 케이티앤지의 CAPEX는 지난해 5065억원으로 79.5% 증가했다. 해외 담배 시장 진출을 위해 인도네시아와 카자흐스탄에 담배 공장을 짓고 있는데다 국내 전자담배(NGP) 생산 능력 확충 등 투자가 이뤄지고 있기 때문으로 파악된다. 나이스신용평가는 향후 지속적으로 투자가 이뤄질 경우 케이티앤지의 순차입금 규모가 증가할 것으로 예상되지만 현재 현금및현금성자산 규모에 비해 크지 않은 수준이 될 것이라 전망하고 있다.

케이티앤지는 현금 지출에도 불구하고 재무안정성을 유지할 것으로 예상된다. 안정적인 매출 및 수익성과 잉여현금흐름이 증가하고 있기 때문이다. 아울러 해외 시장 개척을 통해 수익성이 늘어날 것으로 기대된다. 지난해 케이티앤지의 현금 및 현금성자산은 1조6690억원으로 2022년(1조9952억원)에 비해 3000억원 이상 줄어들었지만 잉여현금흐름(FCF)은 같은 기간 6602억원에서 8174억원으로 증가했다. 이에 지난해 기준 케이티앤지의 부채비율은 37.4%, 순차입금의존도는 -8.3%를 기록해 사실상 무차입 경영 상태를 유지하고 있다.

(사진=나이스신용평가)

해외 매출도 증가가 기대된다. 지난해 케이티앤지의 해외 담배사업(궐련·NGP 합계) 매출액은 1조3929억원으로 2022년(1조4205억원)에 비해 1.9% 감소했지만 향후 해외 생산 투자 계획 등을 고려할 경우 매출 확대가 이뤄질 것으로 전망된다.

한편, 케이티앤지는 담배 사업 외에도 인삼 사업을 통해 외형 성장을 이어가고 있다. 지난해 케이티앤지의 인삼 사업 매출은 1조3935억원, 영업이익은 1171억원으로 영업이익률 8.4%를 기록했다. 이는 2022년에 비해 매출과 영업이익이 각각 0.3%, 33.5% 증가한 성적이다.

문아영 나이스신용평가 선임연구원은 케이티앤지의 재무안정성에 대해 “주주 환원정책이 현금창출에 부담 요소로 작용하나 매우 우수한 EBITDA(상각 전 영업이익) 창출력 및 보유 유동성을 바탕으로 자금 소요에 안정적으로 대응할 것으로 전망된다”라고 분석했다.

정준우 기자 jwjung@etomato.com